房企土增税清算成本分摊方法选择不当,导致“税负率压力山大”!

2023-09-21 4090

房地产开发企业进行土地增值税清算,将有关收入、成本、费用按要求在不同期间和不同项目间进行合理归集既是纳税人的一项重要义务,也是主管税务机关开展前期管理和清算审核重点关注的方面。

由于不同分摊方法下,所计征的土地增值税税额存在差异,而土地成本是构成企业加计扣除费用和开发费用计提基数的重要组成部分,能否选择正确的成本分摊方法将对企业税负产生重大影响。

一、土地成本分摊错误的涉税风险

常见的成本分摊方法包括建筑面积法、占地面积法、直接成本法、层高系数法、预算造价法。实践中,税务机关确认的其他合理方法也可以适用于扣除项目分摊。正因土地增值税计税依据中收入和扣除项目的认定非常复杂,而分摊方法适用错误,将严重影响纳税人对成本、费用的归集、分配,引发涉税风险。例如以下问题:

(一)不同分摊方法下税负水平存在显著差异

(二)成本分摊方法不当,补缴土地增值税和滞纳金

(三)具体案例内容点击文末“阅读原文”进行查看

二、房企如何选择扣除项目分摊方法

(一)关注分摊方法的地方性差异

国家和广东省暂时是未有明确同一清算单位或不同清算单位分摊方法,但广州市有明确规定。

《中华人民共和国土地增值税暂行条例实施细则》第九条规定:纳税人成片受让土地使用权后,分期分批开发、转让房地产的,其扣除项目金额的确定,可按转让土地使用权的面积占总面积的比例计算分摊,或按建筑面积计算分摊,也可按税务机关确认的其他方式计算分摊。

国税发[2009]91号:纳税人分期开发项目或者同时开发多个项目的,或者同一项目中建造不同类型房地产的,应按照受益对象,采用合理的分配方法,分摊共同的成本费用。

广东省地方税务局公告2014年第3号:纳税人分期开发项目或者同时开发多个项目的,或者同一项目中建造不同类型房地产的,应按照受益对象,采用合理的分配方法,分摊共同的成本费用。

穗地税函[2014]175号(2014年9月10日)

能准确归集的直接归集(受益原则归集),不能归集的按以下分摊方法:

同一清算单位内:按建筑面积分配

不同清算单位:土地成本按各清算单位占地面积比;

其他共同成本按各清算单位总可售建筑面积比例分摊,不能按照总可售建筑面积比例计算分摊的(比如有未建项目,无法确定建筑面积时)按清算单位土地面积比例计算分摊。

(二)据实申报扣除项目,正确履行纳税义务

根据国税发〔2006〕187号、国税发〔2009〕91号等现行有效的税收政策,土地增值税以开发项目为清算单位,不同清算单位发生的成本费用不得相互抵减,属于多个清算单位共同发生的成本费用,应当在各个清算单位之间按照一定方法进行合理分配或分摊。

(三)强化与税务机关沟通的有效性

在金税工程大力推广应用下,税务部门通过数字化工具和数据分析技术,能够更加精确地监控和审查企业的纳税行为。在土地增值税清算中,税务部门尤其关注成本费用的合理性和真实性,以防止企业利用不合规的分摊方法来规避税务责任。

因此,在土地增值税清算环节,纳税人应当配合税务机关清算审核,积极与税务机关就扣除项目的真实性、归集的准确性以及法律法规等的适用性问题进行沟通协商,争取适用有利于企业的分摊方法。

(四)借助土地增值税测算功能进行快速测算

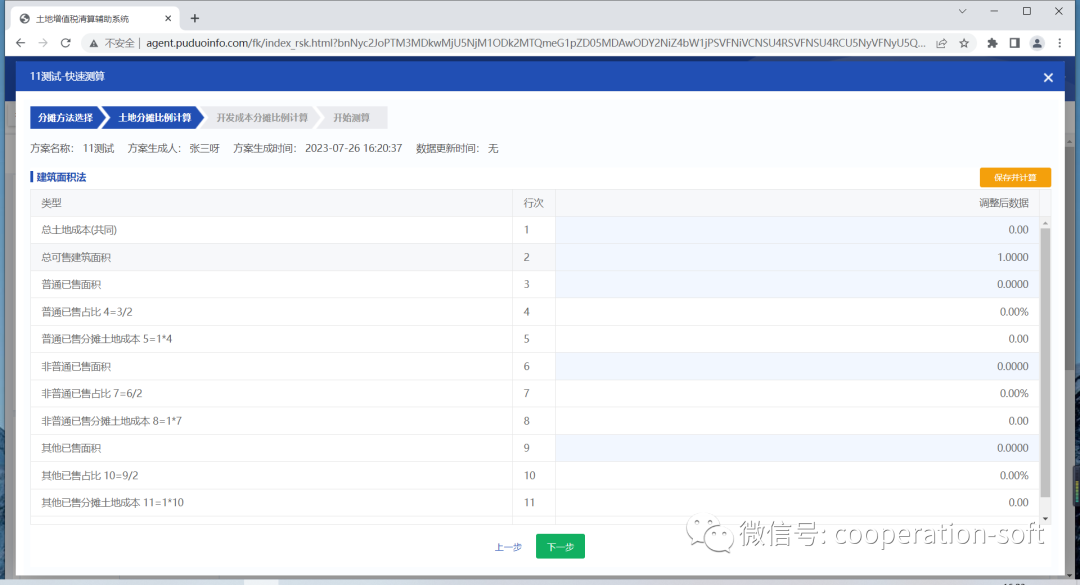

输入相关项目数据,根据本地允许的政策,在此模块进行多方案的测算。对不同方案的应补(退)土地增值税、税负、增值率等进行比对分析,选取最优的方案。

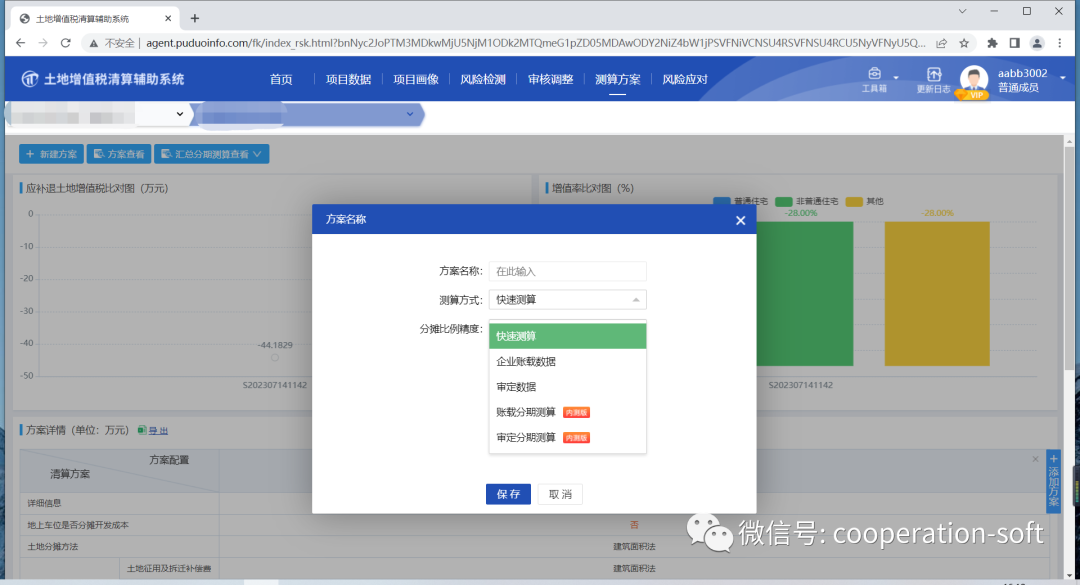

1、点击“新建方案”填写方案的名称,选择测算方式,快速测算:可以直接填写相应的数据,进行测算。

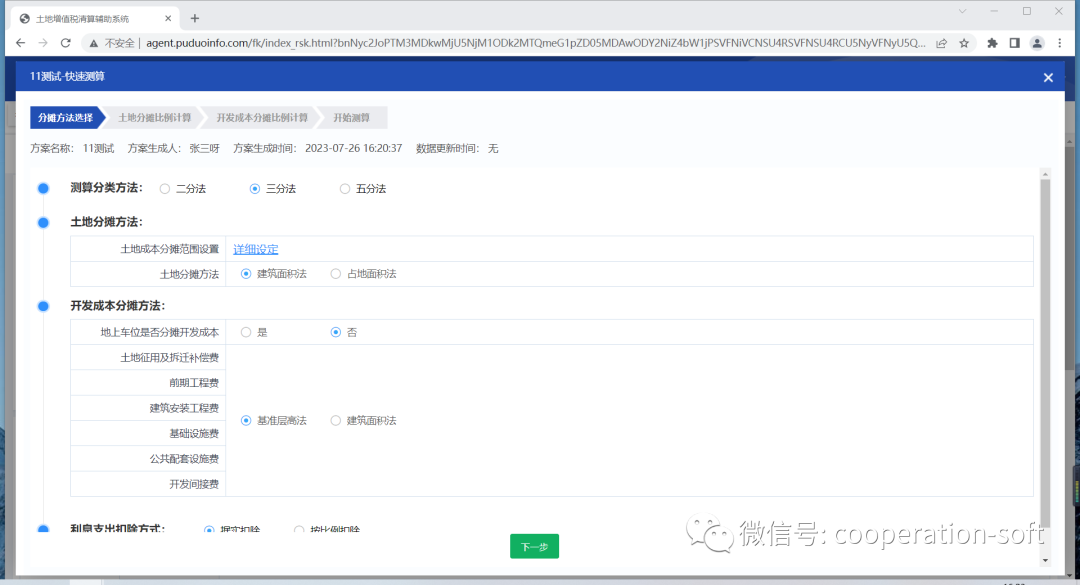

2、点击进入“分摊方法选择”界面,选择“清算分类方法”“土地分摊方法”以“及利息支出扣除方式”,根据企业已有数据的实际情况填写完成后进行快速测算即可。

可以根据不同的区域配置相应的政策,在没有录入详细数据的情况下,填写汇总数,进行快速的方案结果生成。

即刻体验,让工作更简单!

即刻加入,成为财税数字化管理者与工作者!

联系我们